2010年,在以下多重因素的共同作用之下,国内中卡市场销量继续增长,但销量增速和细分市场占有率均呈现回落。

1、国内经济发展速度放慢。国家统计局统计数据显示,2010年国内生产总值(GDP)一季度增长11.9%,二季度增长10.3%,三季度增长9.6%,四季度预计在9.3%左右。

2、继续征收燃油税,执行汽车下乡政策,上调汽车以旧换新补贴额度(商务部统计数据显示,截止11月底,2010年全国汽车以旧换新累计实现34.7万辆),国内各大中心城市加快淘汰“黄标车”步伐(北京全年淘汰黄标车近5万辆,广州淘汰5112辆),上海召开世博会,广州召开亚运会和亚残运会,网络销售快速增长以及四川、陕西等省震灾灾后重建的完成等加大了新增市政专用车的需求量。

3、货币相对宽松。央行统计数据显示,2010年前11个月人民币新增贷款累计高达7.47万亿元,全年新增贷款总额有望近8万亿元。4万亿投资的剩余部分在2010年第三季度集中发放。

4、部分在建、新开工项目、自然灾害、国家强化廉租房建设等给中卡市场的发展提供了商机。自2009年10月开始持续到2010年4月份的西南四省干旱,2010年夏季北方持续高温等刺激了洒水车需求量大增;夏季高温使全国用电需求急增,促使煤炭运输量大增;玉树遭遇7.1级地震,夏季南方超过11个省遭受严重洪涝灾害,受灾地区灾后重建也拉动了工程类专用车市场需求量的上升。

5、公路货运量继续保持增长。交通部统计数据显示,2010年前11个月,国内完成货运量和货物周转量2220862万吨和392190386万吨公里,同比分别增长15.1%和16.8%。

6、年初以来,民用改装车企业公告缺乏的现状未得到根本改观,加上部分地区对民用改装车市场进行整顿(如十堰市,3~5月份被关闭的改装车企业超过30家);珠三角产业全面转型,春季西南四省干旱,夏季北方高温,夏秋交替南方洪灾(自然灾害致使夏、秋粮食6年来首次减产),7月份部分省份又掀起了为期近4个月的“拉闸限电”狂潮,8月中旬一场席卷全国的长达4个月之久的“柴油荒”又将货运市场逼到了死胡同,10月份,日趋严峻的通货膨胀促使中、农、工、建等四大国有商业银行全面停止新增开工贷款的审批,以及贯穿全年的持续上涨的原材料、成品油、人力资源价格等使中卡用车市场需求受到严重制约。

7、固定资产投资增速回落。国家统计局统计数据显示,2010年1~11月份,国内城镇固定资产投资210698亿元,同比增长24.9%。新开工项目301937个,同比减少15075个。

8、国家整顿房地产市场、灾后重建和上海世博园工程建设结束,作为“十一五”规划“收关”之年的2010年,基建项目处于收尾阶段,建设性用车市场需求萎缩。

9、2010年国家加大了对车辆企业准入的管理:5月份工信部发函开始对2009~2010年度三轮汽车、低速货车生产企业基本情况进行调查,7月1日~2日,工信部产业政策司在济南组织召开了车辆准入管理工作会议。10月18日工信部发文向全社会公开征集商用车生产企业和低速货车生产企业准入管理的意见。为了配合提高车辆准入和生产一致性管理,9月25日,中国汽车技术研究中心车辆识别代号办公室,发文要求对“企业名称代号”进行换版。12月7日,工信部发布“工信部产业【2010】588号”【关于办理三轮汽车 低速货车生产企业《公告》变更有关事项的通知】(与2006年5月,国家发改委发布的《关于规范三轮汽车、低速货车管理有关事项的通知》的准入标准相比,门槛大幅提升)。12月20日,工信部正式发布《商用车生产企业及产品准入管理规则》(其中,中型货车的准入门槛为不少于5万辆),并从2011年1月1日起执行。

一 2010年国内汽车市场产销分析

在上述多重因素的共同作用下,2010年,国内汽车产销双双实现快速增长。中国汽车工业协会(简称“中汽协”,下同)统计数据显示,2010年全年国内汽车实现产销18264667辆和18061936辆,同比双双呈现快速增长,增速均在30%以上,分别达到32.44%和32.37%。其中,货车(含半挂牵引车、底盘)实现产销3920363辆和3861091辆,产销量继续增长,同比分别增长28.57%和30.47%,分别低于国内汽车市场产销3.87和1.9个百分点。

细分市场,中卡(含底盘)实现销售271766辆,同比增长7.04%(低于货车市场25.53个百分点),同比回落19.62个百分点,市场占有率实现7.04%,同比下降1.68个百分点。中卡销量增速和市场占有率双双位居货车细分市场倒数第一(详见表1)。

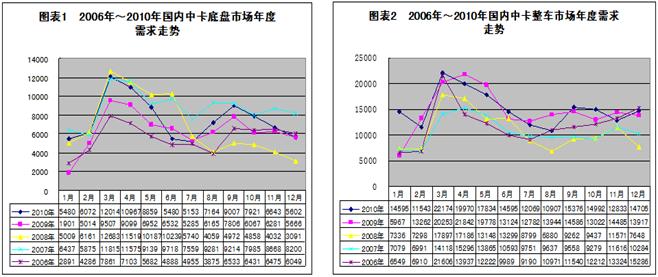

由于中卡底盘主要流向改装车领域,用于改装各类专用车。因此,本文把中卡整车与底盘分开进行分析。纵观“十一五”期间中卡整车与中卡底盘的发展,2010年中卡整车的月均销量分别高于2006年~2009年4年间各年的月平均销量水平(详见图表2)。2010年中卡底盘的月平均销量分别高于2006年、2008年和2009年3年的月均销量,却低于2007年的月均销量水平(详见图表1)。

二 2010年国内中卡市场竞争分析

2010年,随着国家2009年出台的一揽子政策刺激效应的减弱,自然灾害持续不断,加上人为因素国内中卡市场竞争格局发生了较大变化,尤其是行业排名在第3~10位的企业。其中,四川南骏由上年的行业第5挤身到行业第3,庆铃由上年第8位跃升至行业第6,安徽江淮由上年的行业第3退让到第4,成都王牌由上年的第4退居让到行业第5,重庆力帆、浙江飞蝶和山东凯马等3家企业继续坚守行业第7、9和第10位,山东唐骏欧铃挤身前10强,并在与他们同台竞技之时,成都新大地则在该舞台上谢幕(详见表2)。与“十一五”前4年一样,东风和一汽继续独霸行业第1和第2位。

表2同时显示,“十一五”国内中卡市场的发展历程,实际上是东风市场份额逐步回归,一汽解放市场份额逐年下滑,江淮、川渝军团和山东军团竞争能力逐年增强的历程。

市场占有率方面,东风汽车、庆铃汽车、唐骏欧铃和四川南骏等4家企业,市场占有率同比均实现快速增长,同比分别增长6.14、2.33、1.94和1.93个百分点。与此同时,成都王牌的中卡市场占有率出现大幅下降,同比下降3.53个百分点,行业前10强其它企业的市场占有率也呈现下降态势,但下降幅度均在1个百分点以内。

行业前10强销量增速方面,与中卡市场(+4.94%)相比,跑赢市场的企业有东风(高于行业平均增速24.82个百分点,下同)、四川南骏(+23.62%)、庆铃(+68.60%)和唐骏欧铃(+234.90%)等4家企业,与此同时,成都王牌(低于中卡市场38.37个百分点,下同)、山东凯马(-36.70)和浙江飞蝶(-26.67)等3家企业中卡销量增速远远低于中卡市场,销量出现大幅下降。

2010年,传统中卡企业东风和一汽解放合计实现销量128197辆,同比增长19.62%,高于中卡市场14.68个百分点,市场占有率合计达到47.17%,同比提升5.79个百分点。

2010年,受四川震灾灾后重建的结束,新大地遭遇违规处罚等因素的影响,川渝军团在持续长达4年之久的快速增长之后,产品销量2010年首次出现下降。统计数据显示,四川南骏、成都王牌、庆铃汽车、重庆力帆、成都大运和成都新大地等6家企业合计实现销量77101辆,同比增长-7.90%,低于中卡市场12.84个百分点;市场份额合计达到28.37%,同比下降3.96个百分点。

2010年,由山东凯马、五征(浙江飞蝶)、唐骏欧铃、福田和烟台汽车制造等5家企业组成的山东军团,中卡销量合计实现22405辆,同比增长-1.90%,低于中卡市场6.84个百分点,市场占有率合计实现8.24%,同比下降0.57个百分点。

2010年,二三线企业销量呈现大幅下降,以川渝军团为例,6家企业中,除南骏(+28.56%)、庆铃(+73.54%)2家企业销量实现快速增长之外,王牌(-33.43%)、新大地(-68.38%)和成都大运(-80.19%)等3家企业销量同比降幅均在30%以上,销量同比大幅下降的还有山东凯马(-31.76%)、湖北三环(-45.16%)和福建新龙马(-23.33%)等企业。

三 2010年国内中卡市场特点分析

销量继续保持增长的2010年中卡市场呈现七大特点,引人注目。

1 销量继续增长,增速放慢。2009年受益于国家出台的一揽子刺激政策的出台,国内中卡销量快速回升,且销量创历史新高,尽管2010年销量增速大幅放慢,但销量同比仍有增长,表明市场需求逐年上升的势头没有改变。

2 行业前10强的生产集中度在上年小幅下滑之后, 2010年再度出现小幅回升,同比提升2.20个百分点(详见表2)。

3 市场竞争格局发生较大改变。东风和一汽解放两大传统中卡企业的市场份额在历经近10年的持续下滑之后,2010年首次出现回升;与此同时,川渝军团中卡销量在持续长达4年之久的快速增长之后,2010年,产品销量首次出现下降;二三线企业的中卡销量同比呈现大幅下降。

4 2010年中卡产能扩张规模空前

持续升温的中卡市场带来新一轮中卡新增产能建设潮。据不完全统计,2010国内参与中卡产能扩张的企业多达9家,一汽、东风、福田长沙、福田维坊、四川南骏、湖北三环、成都大运、华晨铁岭专汽、河南恒天、山西大运、奇瑞等都有参与其中。初步估计,2010年新增产能约合54万辆,且呈现三大特点:一是川渝军团6家企业中的5家参与了2010年中卡产能扩张,参与方式形式多样,有异地建厂(如力帆骏马)、重组(如成都王牌)、技改(庆铃)或被收购(如四川银河)等。二是两大传统中卡企业东风和一汽双双同时加快中卡产能扩张的步伐。三是非中卡企业加速进军中卡市场,中卡产能扩张也同步进行,如中国重汽和华晨集团。四是中卡产能扩张规模空前。不完全统计到的新增规模高达54万辆。而2009年全年的中卡销量达到25万多辆,创历史新高。因此,国内中卡产能过剩的势头有所显现。

一汽解放2010年中卡产能扩张规模至少在20万辆,项目有3。一是3月16日在成都总投资35亿元,使一汽成都专汽的中卡、轻卡年产能扩大到5万辆。二是12月21日,新增投资10亿元,在成都新征地1300亩,新建一汽青岛成都分厂,项目计划于2011年7月动工,建成轻卡4万辆、中重卡6万辆的年产能。三是11月18日,投资6.54亿元的青岛汽车厂技改项目奠基,新征地220亩,2012年底建成后,将形成16.8万辆中重型卡车的年产能,轻型车将超过8万辆,与此同时,还将对青汽厂原有厂区进行大规模改造。

华晨集团2010年4月份同时在两地进行中卡基地的建设,一是铁岭专汽中卡基地,占地700亩。二是该集团与江苏英田集团共同投资21亿元,在江苏武进高新区新征地800亩,建20万辆重、中、轻卡及轻型客车的年产能。其中,一期投资5.5亿元,占地213亩,建成5万辆重、中、轻卡的年产能,实现年产值50亿元。

2010年中国重汽进军中卡市场的步伐明显加快。继2009年7月15日与德国曼签约,引进TGA技术生产中卡之后,2010年中国重汽先后有3个与中卡产能相关的项目签约。一是8月23日,中国重汽对西南高新区汽车及零配件产业园改装车生产基地追加投资20亿元,建成后将形成4万辆各种车辆的年产能。二是同一天,中国重汽集团控股成都王牌成立合资公司签约,新公司到2015年,力争实现10万辆中、重卡,30万辆轻、微卡的目标。三是9月9日,中国重汽与福建永安汽车公司签约,双方共同投资20亿元,在三明市埔岭汽车工业园内,建成年产重、中、轻卡8万辆~10万辆的规模。

四川南骏2010年有两大项目建设推进顺利。一是总投资10亿元、占地900亩的南骏10万辆中重卡生产基地年底将建成投产。二是总投资30亿元、占地5800余亩的南骏30万辆轻微车基地进入土地征用阶段。北汽福田分别于年初和6月份在长沙、维坊建生产基地,将分别建成10万辆中重卡和30万辆小型和中型卡车,9月底征地搬迁工作已经结束。山西大运集团在2009年完成收购四川银河之后,2010年3月份,该集团又到湖北十堰郧县新征地1100亩,投资10亿元,建湖北川路生产基地,形成3万至5万辆整车年产能。湖北三环4月底新投资20亿元,新征地1076亩,建6万辆基地,其中,中卡3万辆。4月份,河南恒天重工在郑州投资18亿元建1万辆中重卡基地。6月份,东风与两家企业共同对云汽增资,5年内形成5万辆年产能。奇瑞汽车在完成在河南开封布局轻卡、微卡基地之后,2010年9月份,奇瑞开始酝酿中卡项目,且已成定局。庆铃2010年斥资7亿元,进行四大项目的技改,新增产能12万辆(含中卡)。力帆骏马2010年投资30.3亿元,对2009年11月在贵州毕节市小坝镇新征的1400亩基地进行二期技改。此期技改在2011年8月竣工投产之后,将形成一个年产10万辆轻卡、2万辆重卡,力争2015年实现卡车15万辆年产能,销售收入200亿元。

5 面世的中卡新品数量创年度中卡新品面世数量历史新高

2009年快速回升的中卡市场,带动2010年中卡新品研制的步伐加快,面世的中卡新品数量创年度面世中卡新品数量历史新高。据不完全统计,2010年,东风(中端中卡新多利卡)、一汽青岛(赛龙10版中卡)、江铃(高端中卡凯威)、庆铃(高端中卡FTR)、北汽有限(中高端中卡旗龙)、福田长沙(中卡瑞沃ADX)和湖北三环(中端中卡T260)等7家企业推出了7大系列的中卡新品。

2010年面世的新品及投放市场的方式呈现五大特点:一是新品高速、高端,且主攻公路物流运输市场。如庆铃FTR、江铃凯威和湖北三环T260等中卡新品的最高时速分别达到120km、115km和120km。二是中卡新品中,重卡技术增多,如5月10日上市的福田瑞沃ADX中卡新品上,首次嫁接了重卡技术。江铃凯威中卡上运用了诸多重卡底盘技术。三环T260中卡实际上是该公司T360重卡的浓缩品。三是面世的新品呈现系列化,如全新东风多利卡配装4102、4105、东风康明斯4BT、玉柴4110及以上发动机等,三环T260中卡涵盖4×2、6×2和8×4等三种驱动的载货汽车、自卸汽车和厢式车,车辆配装玉柴、康明斯两种发动机,动力范围涵盖140~260马力。四是产品升级换代痕迹明显。如“赛龙10版”系列新产品为赛龙的全面升级版产品。五是新品投放由局部、单个区域市场迅速转向在全国范围内的重点区域、重点市场进行投放,从而带动全国范围内的产品销售。如东风多利卡在上市之时,同时在全国10个主销省份进行了投放;一汽青岛赛龙10版在三个月的时间内,先后在全国七大城市投放;庆铃FTR中卡在两个月时间内先后在全国6大城市投放。六是新品投放在地域上呈现由南北、东西向中部合围,并有逐步向西北地区拓展之势。

6 2010年中卡专用化率继续加快

在“十一五”期间的5年间,国内固定资产投资年均增速在24%以上。受益于此,国内中重卡专用化率呈现逐年加快之势(详见表3)。

表3 2006年~2010年国内中卡专用化率发展情况 单位:辆,%

|

年份/类别 |

重型专用车 |

重卡(含底盘、牵引车) |

专用化率 |

中型专用车 |

中卡(含底盘) |

专用化率 |

|

2010年1-11月 |

170176 |

941833 |

18.07 |

41126 |

251459 |

16.35 |

|

2009年 |

98084 |

636171 |

15.42 |

41675 |

257966 |

16.16 |

|

2008年 |

73524 |

540448 |

13.6 |

26968 |

207109 |

13.02 |

|

2007年 |

60835 |

487481 |

12.48 |

33205 |

236722 |

14.03 |

|

2006年 |

29173 |

307296 |

9.49 |

1859 |

201818 |

0.92 |

其中,中型专用车销量和中卡专用化率双双呈现快速上升。中汽协统计数据显示,2006年即“十一五”规划的开启之年,中型专用车销量仅实现1859辆,当年专用化率不到1个百分点。到了2007年,此轮五年规划的第二年,也是资金和开工项目最多的年份,受益于此,该年该类专用车实现销量超过3.3万辆,同比增长1686.18%,专用化率同比提升13.11个百分点。2008年,受南方雪灾,川、陕等震灾和全球金融海啸的拖累,中型专用车销量和专用化率双双出现大幅下降,销量比上年下降18.78%,专用化率下降1.01个百分点。2009年,受益于国家出台的一系列利好政策,该类车的销量和专用化率双双再度提速,同比分别增长54.54%和3.14个百分点。2010年,此轮五年规划的收关之年,受益于上年出台的政策效应,该类专用车继续保持上年的增长势头。

7 “十一五”期间大吨位中卡销量呈现逐年增长

受益于固定资产投资逐年递增和城镇化步伐的加快,在2006年至2010年5年间,大吨位中卡(12t<总质量≤14t)销量呈现逐年上升。中汽协统计数据显示,2006年该吨位段中卡销量为3955辆,经过4年的发展之后,2010年前11个月销量达到23927辆,增长504.81%,市场占有率提升11.65个百分点。

表4 2006年~2010年前11个月国内中卡细分市场发展 单位:辆,%

|

中卡整车 |

2006年 |

市场 |

2007年 |

市场 |

2008年 |

市场 |

2009年 |

市场占有率 |

2010年(1-11月) |

市场 |

|

6t<总质量≤8t |

55542 |

40.48 |

68904 |

52.50 |

66232 |

53.17 |

99644 |

54.88 |

75883 |

46.07 |

|

8t<总质量≤10t |

32140 |

23.43 |

29490 |

22.47 |

17729 |

14.23 |

26268 |

14.47 |

29499 |

17.91 |

|

10t<总质量≤12t |

45559 |

33.21 |

23491 |

17.90 |

29305 |

23.53 |

41747 |

22.99 |

35410 |

21.50 |

|

12t<总质量≤14t |

3955 |

2.88 |

9371 |

7.14 |

11297 |

9.07 |

13918 |

7.67 |

23927 |

14.53 |

|

全年合计 |

137196 |

100.00 |

131256 |

100.00 |

124563 |

100.00 |

181577 |

100.00 |

164719 |

100.00 |

低吨位段中卡(6t<总质量≤8t)的发展呈现了五年国内经济和汽车行业政策的发展轨迹,市场份额逐年上升。2006年,此轮五年规划的启始年,该吨位段中卡销量实现55542辆,占有率实现40.48%;2007年,此轮规划的第二年,新开工项目数和资金投放达到此轮五年发展的顶峰,受益于此,该吨位段中卡销量和市场占有率分别增长24.06%和12.02个百分点;2008年受南方雪灾,川、陕等地震灾和全球金融海啸的拖累,销量和市场占有率分别增长-3.88%和0.67个百分点。2009年,在开征燃油税,执行汽车下乡和汽车以旧换新,工信部加大车辆生产企业和车辆检测机构管理(使车辆吨位回位正标)等利好政策的刺激下,销量和市场份额同比增长50.45%和1.71个百分点。2010年,随着刺激政策效应的减弱,销量和市场占有份额双双呈现回落,同比分别增长-17.1%和-8.91个百分点。2011年,随着汽车下乡和汽车以旧换新政策的退出,市场需求还将进一步下滑。

与此同时,总质量在8~12吨吨位段的中卡呈现波浪式向前发展之势。

8 通过引进外资和技术增强企业竞争能力

为了增强企业竞争力,2010年,国内企业在加大新品研制,加快产能扩张的同时,国内一些势力较强的企业通过寻求引进技术和资金的途径,巩固和增强自身的竞争力,且将成为未来企业发展的趋势之一。继中国重汽2009年7月15日与德国曼签约,引进TGA技术生产中卡之后,2010年,通过引进海外资金和技术增强企业竞争力的行为仍在继续。据不完全统计,江淮和福田两家企业先后在2010年采用了相同的方法。9月16日,江淮汽车与美国公司“NC2 GLOBAL LLC”签署了合资协议,总投资30亿元,生产中重型卡车和柴油发动机,并将形成年产单班8万辆中、重卡的年产能。与此同时,双方另外各投资9亿元人民币,分别建成18万台轻型柴油机、7万台中重型柴油机的年产能。9月底,福田与戴姆勒及戴姆勒东北亚投资有限公司合资生产中重型卡车及其发动机项目的议案也获该公司股东大会通过。

9 川、渝军团竞争能力大幅增强

2010年,川渝军团竞争能力加强年。尽管在这一年中,大部分企业产品销量出现大幅下降,但在这一年当中,该军团6家企业,除了加大产能扩张之外(见本文产能建设部分),国内其它企业为了加快布局西部市场,纷纷加大了对西部当地企业的收购或重组。如中国重汽控股成都王牌(2011年轻卡目标10万辆),曾经辉煌的四川银河被山西大运收购,庆铃汽车通过投巨资进行技术改造以增强自身的竞争能力,四川南骏在进行产能扩张的同时,还与韩国现代进行合资,力帆骏马则在异地建厂……,由此,川渝军团的竞争能力得到了进一步的加强。

四 展望2011

1. 2011年国内宏观经济形势分析

展望2011,国内宏观经济、用车环境、产业政策和竞争格局等都将发生改变,从而使中卡市场保持增长的不确定因素大幅增加。

首先,宏观经济方面,2010年中央经济工作会议明确了2011年宏观调控的主要思路即“宽财政、稳货币”和 “调结构”、“防通胀”两大任务。

一方面,2011年是西部新一轮10年大开发的启始年;加大保障性安居工程的建设(2011年计划完成1000万套,总投资将超过1万亿元);要着力加强农村基础设施建设,着力加大水利建设,继续推进农村公路建设;积极稳妥推进城镇化。坚持深入实施西部大开发,全面振兴东北地区等老工业基地,大力促进中部地区崛起,积极支持东部地区率先发展,加大对革命老区、民族地区、边疆地区、贫困地区扶持力度。2011年,铁道部将投资7000万亿,安排新开工项目70个。各地将加大黄标车淘汰力度等。

另一方面,经济发展方向和投资方向均将发生转变。2010年底,国内固定资产投资贷款的审批已经停止。2011年,国家将加快推进经济结构调整,切实抓好节能减排。财政支出重点将从更多的偏向投资转向偏向民生和消费,信贷资金更多投向实体经济特别是“三农”和中小企业;货币投资总量将由上年的超过7.5万亿,调整到不超过7万亿;众多托市政策淡出;通货膨胀突出;涉及汽车制造的原材料、人力、物流运输、石油等成本正全面上升;中央明确要求要坚决防止借“十二五”开局盲目铺摊子、上项目;差异化利率政策延后半年;严控投资产能过剩行业;防止新的低水平重复建设;扩大进口(预计2011年进口保持在20%左右)等都将使来年经济发展速度放慢(约8%左右)。

与此同时,铁路货运能力提高,挤压公路运输市场。 2011年1月11日零时起实行新的列车运行图,全国铁路货运能力增加12.3%,货运能力的提升将使关系国计民生的煤炭、石油、木材、钢铁等重点物资运输得到有效保障。其中,仅“三西”地区的煤炭就将增运1亿吨以上。 货运能力提升,必将打压中重卡市场的新增需求。

汽车领域方面,一系列管理措施的执行将给2011年中卡市场的发展带来较大影响。首先,工信部从公告源头加大对超载的治理,如2010年10月18日,中机车辆服务公司发出了《关于调整〈半挂车轮胎使用和评价规范性要求〉的通知》(中机函[2010]158号),拟在设计阶段通过对轮胎规格的限制,来限制半挂车最大轴荷,达到“治超”目的;其次,工信部从《公告》源头提高车辆节能环保要求,如2010年3月,中机中心按照GB 20997-2007《轻型商用车辆燃料消耗量限值》对《公告》内相关车辆产品进行了技术审查。不符合要求的《公告》车型在公告第220批中被撤消。11月1日,工信部再次发文《关于进一步加强轻型汽车燃料消耗量通告管理的通知》(工信部装[2010]529号),节能环保管理力度再度加大。第三,自2011年3月1日起,所有营运车辆全面执行油耗标准。第四,新版《机动车运行安全技术条件》征求意见已经完成,预计2010年将正式发布执行。第五,国家将加大缺陷汽车产品召回的管理力度。

综上所述,如果2011年国家不再出台特别大、类似取消养路费的利好和类似严格调控经济的利空政策,全年中卡总销量将保持在25.82万辆~29.89万辆,同比增长约-5%~+10%。

2011年随着汽车以旧换新和汽车下乡两大政策的退出以及国家将投资转向“三农”和中小企业,固定资产投资不再成为拉动经济发展的动力,低吨位段中卡销量将继续保持上年的增长势头。大吨位段中卡销量将明显下降。

鉴于2010年爆发的柴油荒的滞后影响还未完全消除,紧接着云、贵、湘、赣等省又遭遇冰冻天气,国家严控信贷,加上春节的来临,汽车下乡政策停止执行,新一轮基础设施规划还未付诸实施,由此预计,2011年第一季度,国内中卡总销量将在2010年一季度销量的基础上下降5%~10%,有望实现6.61万辆~6.83万辆。

纯电工程车 一路畅赢 福田瑞沃大金刚ES3 EV

创造新价值制高点 中集·陕汽“港牵2.0一体化”新品正式上市发布

升级四大承诺 第7000辆下线北京重卡上市一周年礼遇每一位梦想家

百万公里无大修 江淮帅铃值得信赖

16升排量 600马力 一汽解放鹰途&JH6牵引6SX1-600燃气车上市

售价35.88万元起 东风天龙KL龙擎3.0燃气新品上市

动力澎湃油耗低,每公里节省3毛钱,欧康动力用实力赢得乔宁信赖

腾跃九州,财富新引擎 东风商用车龙擎3.0燃气新品即将上市发布

26国百余名合作伙伴齐聚资阳,共绘现代商用车海外蓝图!

更智能更全能更安全,赢动AMT灵动大脑2.0让“未来已来”